2024年悄然步入尾声,仅剩下不足50个交易日。自9月24日起,一系列增量政策相继出台,为市场注入了强劲动力,社会预期持续改善,市场信心也不断攀升。在此背景之下,众多公募基金抓住机遇,迅速着手修复之前的净值回撤,争先恐后斩获亮眼成绩。然而,那些前期净值回撤幅度较大、“挖坑”过深的基金,尽管有心奋起直追,却深感力不从心,难以在年终考核来临之前实现逆袭。

比如招商基金的基金经理李佳存,截至到2024年11月12日收盘,他所管理的全部五只基金年内收益仍然是负数。自2015年管理第一只公募基金起,李佳存至今已然历经了将近10年的市场风雨洗礼。像这样一名在公募领域摸爬滚打多年的“老兵”,理应对行业的发展趋势洞若观火,在管理产品时也应当游刃有余才是,为何实际业绩表现与投资者的期望之间却存在着如此巨大的落差?

注:以上人物系招商基金基金经理李佳存

医药投资“老将”业绩光环不再

李佳存,基金管理经验超过9年,拥有浙江大学的生物学本科学位以及上海财经大学的金融硕士学位。2008年7月硕士毕业后,李佳存加入广发基金,任研究部研究员,从事医药行业研究工作,并于2011年3月起升任研究部总经理助理。2014年2月,李佳存加入招商基金,曾任研究部研究员;次年1月30日担任招商医药健康产业的基金经理,开启了一段跌宕起伏的职业生涯。

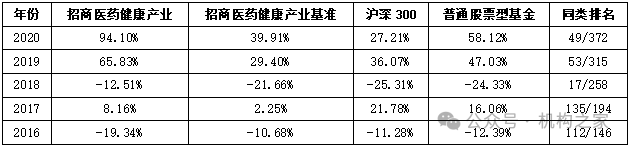

作为一名2008年起深耕医药行业研究、2015年出道的投资经理,李佳存的医药投资经验在所有医药基金经理中也是出类拔萃的。遗憾的是,在李佳存任职的前三年,招商医药健康产业的业绩表现始终不太理想,跑输了业绩比较基准。

数据来源:wind

直到2018年至2020年,李佳存仿佛迎来了属于自己的业绩“春天”。在这期间,招商医药健康产业凭借出色的表现,连续三年成功跑赢基准以及沪深300指数,在众多普通股票型基金之中脱颖而出,始终名列前茅,展现出了极为强劲的发展态势和强大的竞争力。此外,李佳存在2019年还获得了中国基金报评选的三年期股票投资最佳基金经理,市场认可度空前高涨,一时间风头无两。

数据来源:wind,机构之家整理

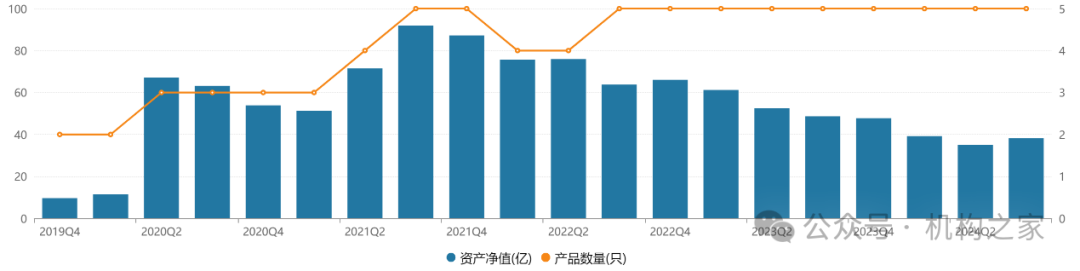

值得一提的是,李佳存所属的招商基金抓住时机“趁热打铁”,于2020年、2021年先后为李佳存发行了招商创新增长、招商前沿医疗保健等多只基金产品。在这些新产品的助力之下,李佳存所管理的基金规模突飞猛进,截至2021年三季度末,其管理规模已然逼近百亿。

数据来源:wind

然而,自2021年起,李佳存所管理的诸多基金产品,在业绩表现方面却着实令人感到失望。截至2024年11月12日,招商创新增长、招商前沿医疗保健等多只基金,自成立以来的下跌幅度已然超过了20%,如此表现使得它们在同类基金当中沦为末流。即便是李佳存任职时间将近10年的代表产品——招商医药健康产业股票,也未能幸免于难。受到近三年净值出现大幅回撤的影响,该产品的年化回报仅有6.41%,在普通股票型基金的排名中位列40/60,处于中等偏下的水平。李佳存所管理的基金规模也因此遭遇“滑铁卢”,较2021年三季度巅峰时缩水了一半,曾经的辉煌似乎正渐渐远去。

数据来源:wind,机构之家整理,数据截止到2024年11月12日

在管产品同质化严重,能力圈多年拓展无果

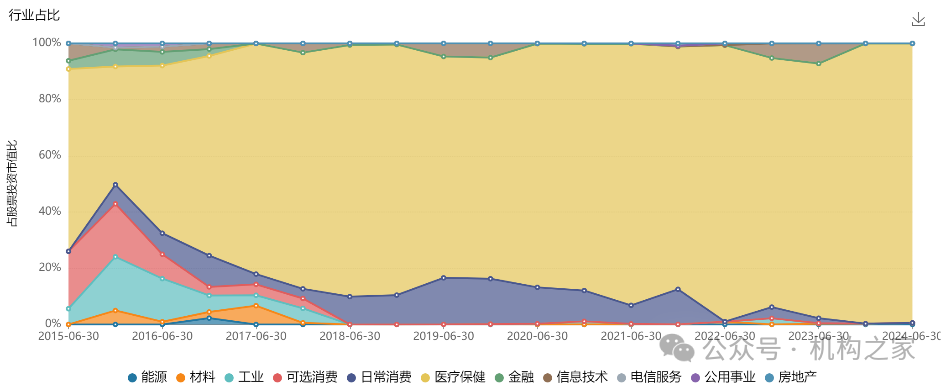

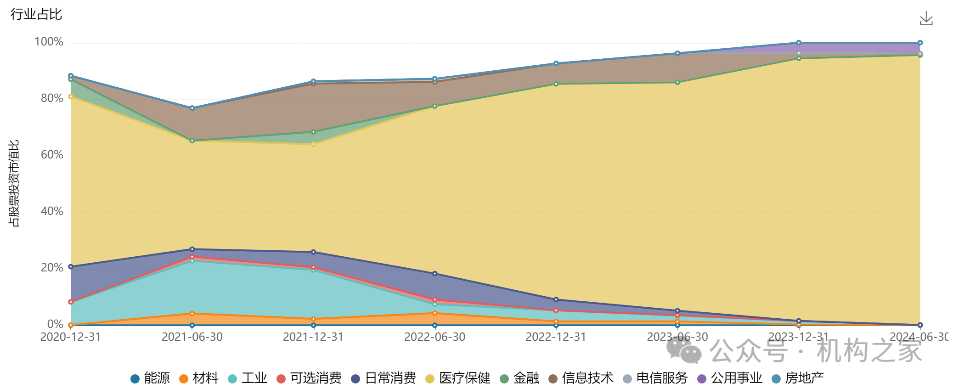

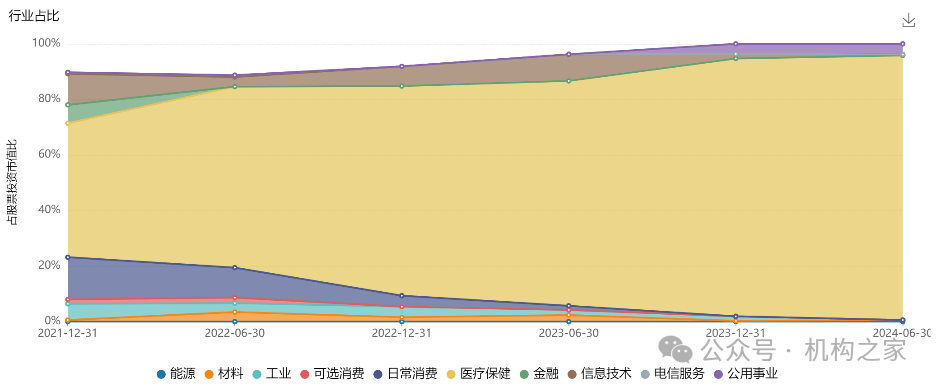

查询李佳存所管理的几只基金,会发现其投资方向主要集中在医疗保健行业,在李佳存的能力圈内。这一行业配置特征不仅会反映在“投资于医药健康产业上市公司股票的投资比例不低于非现金基金资产的80%”的招商医药健康产业行业上,对于投资限制没有那么严格的招商创新增长、招商品质成长等基金,李佳存近些年来也会重点配置医疗保健行业的个股。

数据来源:wind,系招商医药健康产业行业配置状况

数据来源:wind,系招商创新增长行业配置状况

数据来源:wind,系招商品质成长行业配置状况

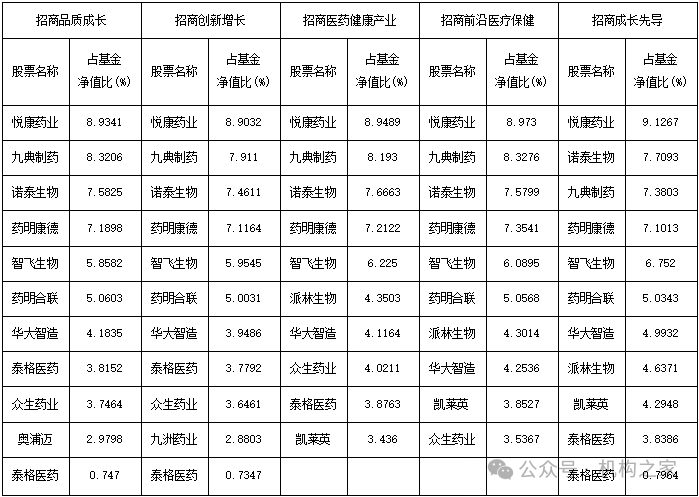

此外,李佳存旗下产品同质化问题比较严重。从2024年第三季度报告的持仓来看,招商品质成长、招商创新增长、招商成长先导与招商医药健康产业、招商前沿医疗保健两只主题基金所持个股和仓位大同小异。机构之家统计这些基金产品的前十大重仓股发现,旗下五只产品前十大重仓股仅有13家公司。值得一提的是,在这些基金产品中普遍重仓的悦康药业、九典制药、诺泰生物、药明康德等均是创新药公司。

数据来源:wind,机构之家整理

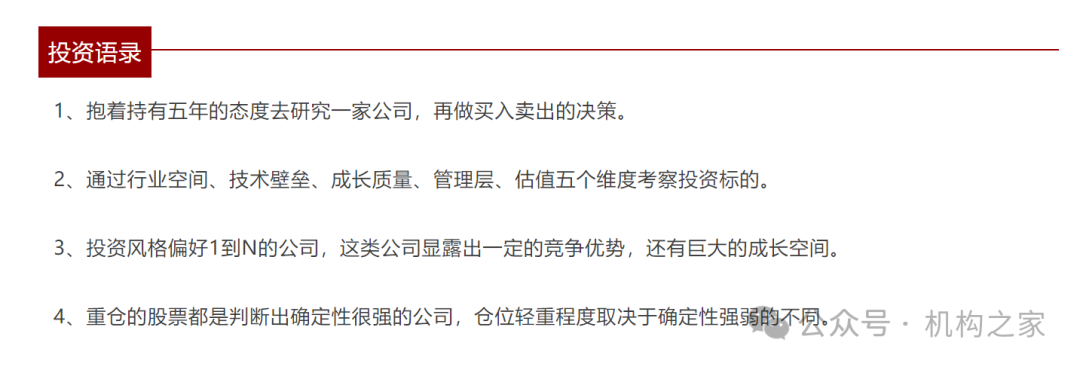

李佳存在采访中曾表示,“如果用一年的维度观察股价涨跌,80%归因于市盈率的波动,20%归因于上市公司业绩的增长;如果把时间维度拉长到5年,则80%的涨跌幅是归因于上市公司的业绩增长,20%归因于市盈率的波动。所以,我更愿意持有5年,希望和公司长期共同成长,赚业绩成长确定性高的钱。”

数据来源:微信公众号“招商基金微讯”

在近几年医药赛道不景气的背景下,李佳存管理的基金持股换手率远低于同类基金产品,且持股数量整体在减少,这般情形难免会给投资者一种进入“躺平”状态的感觉。

数据来源:wind,系招商创新增长持股换手率状况

看中成长性、低换手、持仓行业集中带来的直接优势在于行业风口时段所能获得的超高额收益。然而,需要清醒认识到的是,任何投资策略都犹如一把双刃剑。一旦该行业出现短期估值过高的情况,往往就会给基金净值带来不容忽视的回撤压力。像李佳存这类基金经理往往秉持着一种“风物长宜放眼量”的理念,面对行业短期估值过高引发的净值回撤,倾向于选择持仓硬抗,被动地等待行业重回正轨。

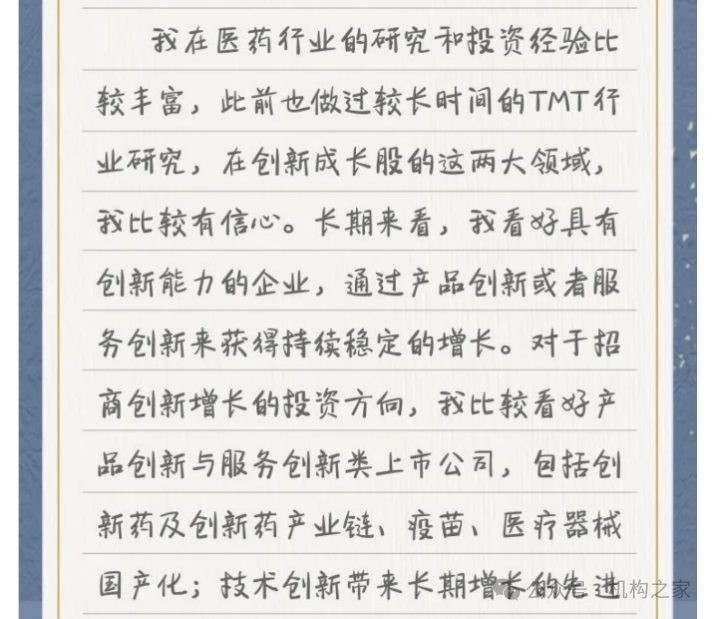

在非医药主题基金的招商创新增长结束募集时,李佳存在《招商创新增长拟任基金经理李佳存致投资者的信》一文中也曾表示自己“做过较长时间的TMT行业研究”、“比较看好产品创新与服务创新类上市公司,包括技术创新带来长期增长的先进制造业相关产业”,似乎有着拓展自己的能力圈的打算。在2021年9月6日招商基金微讯发布的文章《招商基金李佳存:医药板块快到底部,看好新能源车等科技方向》中,李佳存更是高调看好当时表现强势的新能源车领域。

数据来源:微信公众号“招商基金微讯”

然而,除了连续重仓6个季度的宁德时代和连续重仓5个季度的思摩尔国际之外,李佳存管理的基金产品中鲜有对非医药行业的科技成长股的重仓投资。这番操作可能会引起投资者的疑虑,质疑李佳存之前对其他科技领域的乐观态度是否仅仅是为了追随市场趋势。